2018证券从业资格考试投资基金讲义:第十二章

来源 :中华考试网 2018-10-18

中第三节 资产配置主要类型及其比较

一、资产配置的主要类型

从范围上看,可分为全球资产配置、股票债券资产配置和行业风格资产配置等;

从时间跨度和风格类别上看,可分为战略性资产配置、战术性资产配置和资产混合配置等;

从配置策略上可分为买入并持有策略、恒定混合策略、投资组合保险策略和动态资产配置策略等。

(一)买入并持有策略

他是一个长期持有的组合,一般是相信市场是有效的,投资于成长的证券,是买入并持有策略,

买入并持有策略是消极型的长期再平衡方式,适用于长期计划水平并满足于战略性资产配制的投资者。

(二)恒定混合策略

恒定混合策略是指保持投资组合中各类资产的比例固定。也就是说,在各类资产的市场表现出现变化时资产配置应当进行相应的调整以保持各类资产的投资比例不变。

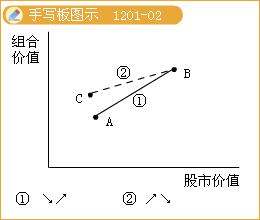

投资组合价值首先因股票市场价值的下降而沿AB下降,并同时提高了股票投资比例,使投资组合线的斜率提高;随着股票市场的回升,投资组合业绩将沿着斜率更高的BC直线上升,从而使恒定混合策略的表现优于买人并持有策略的表现。反之,当股票市场先上升后下降时,恒定混合策略的表现也将优于买人并持有策略

(三)投资组合保险策略

投资组合保险策略是在将一部分资金投资于无风险资产从而保证资产组合最低价值的前提下,将其余资金投资于风险资产,并随着市场的变动调整风险资产和无风险资产的比例,同时不放弃资产升值潜力的一种动态调整策略。

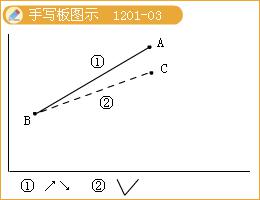

当风险资产收益率上升时,风险资产的投资比例随之上升,如果风险资产市场继续上升,投资组合保险策略将取得优于买人并持有策略的结果;而如果市场转而下降,则投资组合保险策略的结果将因为风险资产比例的提高而受到更大影响,从而劣于买人并持有策略的结果。反之,如果风险资产市场持续下降,则投资组合策略的结果较优,;而如果风险资产市场由降转升,则投资组合策略的结果劣于买人并持有策略的结果