2017年会计职称《中级财务管理》案例分析题及答案(7)

来源 :考试网 2017-08-18

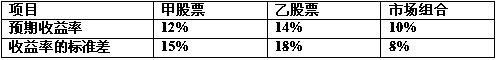

中现有甲乙两只股票以6:4的比例构成投资组合,相关资料如下:

短期国债利率为6%。假设市场达到均衡。

要求:

(1)分别计算甲、乙两只股票的必要收益率;

(2)分别计算甲、乙两只股票的β系数;

(3)分别计算甲、乙两只股票的收益率与市场组合收益率的相关系数;

(4)计算该投资组合的β系数;

(5)计算该投资组合的风险收益率和必要收益率。

答案:

(1)由于市场达到均衡,必要收益率=预期收益率

甲股票的必要收益率=甲股票的预期收益率=12%

乙股票的必要收益率=乙股票的预期收益率=14%

(2)R=Rf+β×(Rm一Rf)

β=(R-Rf)/(Rm一Rf)

预期收益率=必要收益率=R

甲股票的β系数=(12%-6%)/(10%一6%)=1.5

乙股票的β系数=(14%-6%)/(10%一6%)=2

(3)β=相关系数×(标准差/市场组合标准差)

相关系数=β×(市场组合标准差/标准差)

甲股票收益率与市场组合收益率的相关系数=β×(市场组合标准差/标准差)=1.5×(8%/15%)=0.8

乙股票收益率与市场组合收益率的相关系数=β×(市场组合标准差/标准差)=2×(8%/18%)=0.89

(4)投资组合的β系数=1.5×60%+2×40%=1.7

(5)投资组合的风险收益率=1.7×(10%一6%)=6.8%

投资组合的必要收益率=6%+6.8%=12.8%

由于市场达到均衡,投资组合的必要收益率也等于甲乙股票预期收益率的加权平均值。