甲公司持有A、B两种证券构成的投资组合,假定资本资产定价模型

来源 :焚题库 2022-05-27

中简答题 【2021年真题】甲公司持有A、B两种证券构成的投资组合,假定资本资产定价模型成立。其中A证券的必要收益率为21%、β系数为1.6;B证券的必要收益率为30%,β系数为2.5。公司拟将C证券加入投资组合以降低投资风险,A、B、C三种证券的投资比重设定为2.5:1:1.5,并使得投资组合的β系数为1.75。要求:

(1)计算无风险收益率和市场组合的风险收益率。

(2)计算C证券的β系数和必要收益率。

(1)计算无风险收益率和市场组合的风险收益率。

(2)计算C证券的β系数和必要收益率。

参考答案:(1)利用:必要收益率=无风险利率+β×市场组合的风险收益率,可连立方程组:

无风险收益率+1.6×市场组合的风险收益率=21%

无风险收益率+2.5×市场组合的风险收益率=30%

解得:无风险收益率=5%,市场组合的风险收益率=10%

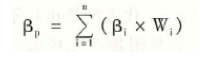

(2)对于证券资产组合来说,其所含的系统性风险的大小可以用组合β系数来衡量。证券资产组合的β系数是所有单项资产β系数的加权平均数,权数为各种资产在证券资产组合中所占的价值比例:

1.75=1.6×2.5/(2.5+1+1.5)+2.5×1/(2.5+1+1.5)+β×1.5/(2.5+1+1.5)

解得:β=1.5

必要收益率=5%+1.5×10%=20%

答案解析: