2019年初级银行从业资格证银行管理章节考点及例题(9)

来源 :中华考试网 2019-03-02

中第二节 资产业务

考纲要求:

了解银行投资业务的种类与流程;

掌握银行贷款不同业务品种分类与管理实操;

掌握资产业务相关的监管政策法规。

一、贷款业务

(一)贷款业务概述

贷款业务也称信贷业务或授信业务,是商业银行将其所吸收的资金,按一定的利率贷给客户并约期归还的业务。

1.贷款业务分类

(1)按照借款人性质不同,贷款可分为公司贷款和个人贷款。

(2)按照贷款期限不同,贷款可分为短期贷款、中期贷款和长期贷款。

(3)按照贷款方式不同,贷款可分为信用贷款和担保贷款。

(4)按照是否在商业银行资产负债表上反映,信贷业务可分为表内贷款和表外业务。

(5)按照贷款资金来源和经营模式不同,商业银行贷款可分为自营贷款、委托贷款和特定贷款。

(6)按贷款利率是否变化,贷款可分为固定利率贷款和浮动利率贷款。

(7)按照贷款币种不同,贷款可分为人民币贷款和外汇贷款。

(8)按照偿还方式不同,贷款可分为一次还清贷款和分期偿还贷款。

2.贷款基本要素

(1)借款主体,包括公司客户和个人客户。

(2)信贷产品,在信贷业务中,特定产品要素如借款人、用途、利率、办理方式、担保方式、风险特征等进行不组合后的相对固定的信贷服务方式。

(3)信贷金额,银行承诺向借款人提供的以人民币或外币计量的金额,其中表内贷款有明确的金额,表外业务是指合同名义金额。

(4)信贷期限

广义的信贷期限是指银行承诺向借款人提供以货币计量的信贷产品的整个期间,即从签订合同到合同结束的整个期间。

狭义的信贷期限是指从具体信贷产品发放到约定的最后还款或清偿的期限。

在广义的定义下,贷款期限通常分为提款期、宽限期和还款期。

|

试题来源:[2019年银行从业(中级)考试题库 】 2019年银行从业中级取证班,送VIP题库 无基础通关 |

|

(5)贷款利率和费率

贷款利率即借款人使用贷款时支付的价格,具体有法定利率、行业公定利率和市场利率。确定贷款利率时,要明确采用浮动利率还是固定利率。

基准利率是被用做定价基础的标准利率,被用做基准利率的利率包括市场利率、法定利率和行业公定利率,通常具体贷款中执行的浮动利率采用基准利率加点或确定浮动比例方式,我国中央银行公布的贷款基准利率是法定利率。

利率结构是对不同种类、不同期限、不同用途贷款所规定的不同水平的利率,利率档次是利率差别的层次。

各商业银行主要按期限和用途的不同对贷款利率进行差别化设置。

按贷款期限划可分为短期贷款利率、中长期贷款利率及票据贴现利率。

利率表达方式:

年利率也称年息率,以年为计息期,一般按本金的百分比表示;

月利率也称月息率,以月为计息期,一般按本金的千分比表示;

日利率也称日息率,以日为计息期,一般按本金的万分比表示。

计息方式通常分为按日计息、按月计息、按季计息、按年计息。按是否计算复利分为单利计息和复利计息。

费率是指商业银行在贷款利率以外对提供信贷服务要求的收益报酬,一般以信贷产品金额为基数按一定比率计算。

费率的类型较多,主要包括担保费、承诺费、承兑费、银团安排费、开证费等。

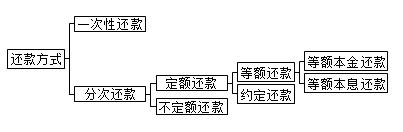

(6)还款方式

(7)担保方式

贷款担保的形式有多种,一笔贷款可以有几种担保,担保的具体形式主要有抵押、质押、保证。还有少数贷款采用留置方式进行担保。

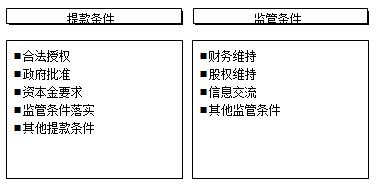

(8)约束条件

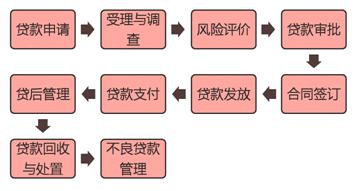

3.贷款流程

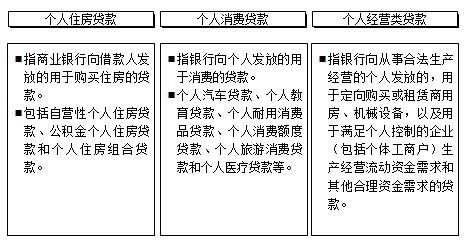

(二)个人贷款

个人贷款是指商业银行向符合条件的自然人发放的用于个人消费、生产经营等用途的本外币贷款。

个人贷款用途应符合法律法规规定和国家有关政策,商业银行不得发放无指定用途的个人贷款。