东大投资有限公司于2009年8月以2000万元货币资金

来源 :焚题库 2021-05-24

中东大投资有限公司于2009年8月以2000万元货币资金投资成立了全资子公司胜利特种器材贸易公司。后因东大投资有限公司经营策略调整,拟于2014年3月终止对胜利特种器材贸易公司的投资。经对有关情况的深入调查,注册会计师了解到:

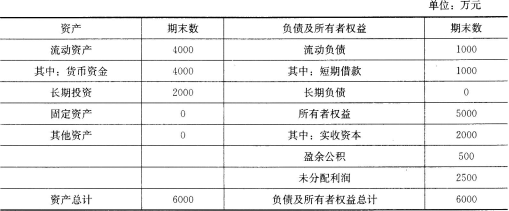

(1)终止投资时,胜利特种器材贸易公司资产负债表显示如下:

(2)东大投资有限公司终止投资有三种初步方案,具体情况为:

①注销方案:注销胜利特种器材贸易公司,支付各项清算费用合计100万元,偿还短期价款1000万元后,收回货币资金4900万元,长期投资的账面价值等于其可变现净值,长期股权投资的计税基础1200万元。

②股权转让方案:以5000万元价格转让胜利特种器材贸易公司的股权。

③先分配后转让股权方案:先将未分配利润2500万元收回,然后以2500万元价格转让胜利特种器材贸易公司的股权。

假定上述三种方案都可行,其他情况都一致,东大投资有限公司没有可税前弥补的亏损。

问题:

(1)东大投资有限公司三种终止投资方案企业所得税应如何处理?(不考虑其他税费)

(2)分别计算东大投资有限公司三种终止投资方案实施后的税后净利润。判断东大投资公司应选择哪个方案。

参考答案:

(1)东大投资有限公司三种终止投资方案企业所得税分别作如下处理

第一种方案:企业注销其子公司,其子公司需要办理企业所得税的清算。

①清算所得

清算所得=全部资产可变现价值或交易价格-资产的计税基础-清算费用、相关税费+债务清偿损益=6000(全部资产可变现价值)-4000-1200(资产计税基础)-100(清算费用)=700(万元)

胜利特种器材贸易公司应缴纳企业所得税=700×25%=175(万元)

②向股东分配剩余资产

可供分配的剩余资产=6000-100-1000-175=4725(万元)

会计新增留存收益=6000-4000-2000-100-175=-275

a.股息性所得=500+2500-275=2725(万元),免税收入,不用缴纳企业所得税。

b.投资资产转让所得或损失=(4725--2725)-2000=0(万元)

投资资产转让所得为0,无需缴纳企业所得税。

第二种方案:企业转让股权

应纳企业所得税=(5000-2000)×25%=750(万元)

第三种方案:先分配后转让股权

境内子公司分回的股息红利所得属于免税收入,不用缴纳企业所得税。

企业转让股权,企业需要计算转让股权需缴纳的企业所得税。

应纳企业所得税=(2500-2000)×25%=125(万元)

(2)分别计算东大投资有限公司三种终止投资方案实施后的税后净利润

第一种方案

税后净利润=4725-2000=2725(万元)

第二种方案

税后净利润=5000-2000-750=2250(万元)

第三种方案

税后净利润=2500+2500-2000-125=2875(万元)

从净利润来看,东大投资有限公司应选择方案三。

答案解析: