2018证券从业资格考试投资基金讲义:第十五章

来源 :中华考试网 2018-10-20

中第十五章 基金绩效衡量

大纲要求:

了解基金绩效衡量的目的与意义;熟悉衡量基金绩效需要考虑的因素,掌握绩效衡量问题的不同视角。

熟悉基金净值收益率的几种计算方法。

了解基金绩效收益率的衡量方法。

熟悉风险调整绩效衡量的方法。

了解择时能力衡量的方法。

熟悉绩效贡献的分析方法。

本章共分为6节

第一节 基金绩效衡量概述

一、基金绩效衡量的目的与意义

基金绩效衡量是对基金经理投资能力的衡量,其目的在于将具有超凡投资能力的优秀基金经理鉴别出来。

基金绩效衡量对投资者、监管部门以及基金公司本身都重要的意义。

投资者需要根据基金经理的投资表现了解基金在多大程度上实现了投资目标,监测基金的投资策略,并为进一步的投资选择提供决策依据。投资顾问需要依据基金的投资表现向投资者提供有效的投资建议。基金管理公司一方面为吸引基金投资会利用其业绩表现进行市场营销;另一方面会根据绩效衡量提供的反馈机制进行投资监控,并为改进投资操作提供帮助。管理部门从保护投资者利益的角度出发也会对如何恰当地使用绩效衡量指标进行规范。所有这些方面都依赖于对基金绩效的正确衡量以及对绩效信意的恰当利用。不言而喻,不正确的绩效信息以及对绩效信息的不恰当运用都会带来不利甚至灾难性的后果。

二、基金绩效衡量的困难性与需要考虑的因素

受到各种因素的影响,对基金经理的真实表现加以衡量并非易事。基金评价的基础在于假设基金经理比普通投资大众具有信息优势。

首先,基金的投资表现实际上反映了投资技巧与投资运气的综合影响。

其次,对绩效表现好坏的衡量涉及到比较基准的选择问题。采用不同的比较基准,结论常常会大相径庭,而适合基准的选取并不一目了然。

第三,投资目标、投资限制、操作策略、资产配置、风险水平上的不同往往使基金之间的绩效不可比。

第四,评价的一个隐含假设是基金本身的情况是稳定的,但实际上基金经理常会根据实际情况对自己的操作策略、风险水平做出调整,从而也就会使衡量结果的可靠性受到很大的影响。

此外,衡量角度的不同、绩效表现的多面性以及基金投资是投资者财富的一部分还是全部等,也都会使评价问题变得复杂化。

作为绩效考核来讲,需要考虑的因素有以下五个方面:

(一)基金的投资目标

基金的投资目标不同,其投资范围、操作策略及其所受的投资约束也就不同。

(二)基金的风险水平

需要在风险调整的基础上对基金的绩效加以衡量。

(三)比较基准

在基金的相对比较上,必须注意比较基准的合理选择。

(四)时期选择

计算的开始时间和所选择的计算时期不同,衡量结果也就不同。

(五)基金组合的稳定性

基金操作策略的改变、资产配置比例的重新设置、基金经理的更换等都会影响基金组合的稳定性。因此,在实际评价中必须对这些问题加以考虑。

三、基金绩效衡量问题的不同视角

(一)内部衡量与外部衡量

基金公司可以利用详尽的持股与交易数据从内部对基金的绩效表现进行深人和符合实际的评价,研究者、投资者以及基金评价机构只能依赖收益率等数据从外部对基金的绩效作出分析评判。

(二)实务衡量与理论衡量

实务上对基金业绩的考察主要采用两种方法:一是将选定的基金表现与市场指数的表现加以比较;二是将选定的基金表现与该基金相似的一组基金的表现进行相对比较。

由于理论方法一般需要特定的假设条件,因此,理论方法在应用上也存在一定的局限性。

(三)短期衡量与长期衡量

短期衡量通常是对近3年表现的衡量。长期衡量则通常将考察期设定在3年(含)以上。

(四)事前衡量与事后衡量

事后衡量是对基金过去表现的衡量。所有绩效衡量指标均是事后衡量。过去的表现并不代表未来表现,事后衡量的有用性常常受到置疑。对人们更有用的是对基金绩效的未来变化能够起到预测作用的事前绩效衡量,但迄今为止还没有可靠的事前绩效衡量方法,因此,人们也只能将事后衡量的结果作为有效决策的出发点。

(五)微观衡量与宏观衡量

微观绩效衡量主要是对个别基金绩效的衡量。宏观绩效衡量则力求反映全部基金的整体表现。

(六)绝对衡量与相对衡量

仅依据基金自身的表现进行的绩效衡量为绝对衡量。通过与指数表现或相似基金的相互比较进行的绩效衡量则被称为相对衡量。收益、风险、风险调整收益指标均有绝对与相对之分。

(七)基金衡量与公司衡量

基金衡量侧重于对基金本身表现的数量分析。公司衡量则更看重管理公司本身素质的衡量。

第二节 基金净值收益率的计算(请同学们对计算公式进行仔细阅读)

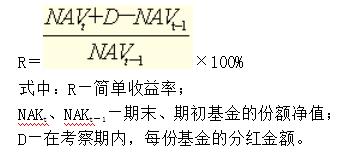

一、简单(净值)收益率

简单(净值)收益率的计算不考虑分红再投资时询价值的影响,其计算公式与股票持有期收益率的计算类似:

时间加权收益率由于考虑到了分红再投资,更能准确地对基金的真实投资表现作出衡量。

时间加权收益率的假设前提是红利以除息前一日的单位净值减去每份基金分红后的份额净值立即进行了再投资。

时间加权收益率反映了1 元投资在不取出的情况下(分红再投资)的收益率,这样更科学一些。

三、算术平均收益率与几何平均收益率

算术平均收益率法与几何平匀收益率法的区别:算术平均收益率法将所有的收益率加起来除以收益率的个数;几何平均收益率是将所有收益率相乘,所以几何平均收益率更科学一些,而算术平均数则高估了投资的收益率。

假设某基金第一年的收益率为50%,第二年的收益率为-50%,该基金的年算术平均收益率为0,年几何平均收益率为-13.45,所以如果前一年有收益,前一年投资所得在第二年也损失了相应的百分比,如果前面亏损后面赢利也是这个道理。

四、年(度)化收益率

有时需要将阶段收益率换算成年收益率,这就涉及到年度化收益率的计算,年化收益率有简单年化收益率与精确年化收益率之分。

第三节 基金绩效的收益率衡量

一、分组比较法

分组比较法是根据资产配置的不同、风格的不同、投资区域的不同等,将具有可比性的相似基金放在一起进行业绩的相对比较,其结果常以排序、百分位、星号等形式给出。

首先,在如何分组上,要做到"公平"分组很困难。第二,很多的分组是模糊的,投资者并不清楚与何比较。第三,分组比较隐含地假设了同组基金具有相同的风险水平,但实际上同组基金之间的风险水平可能差异很大。第四,如果一个投资者将自己所投资的基金与同组中中位基金的业绩进行比较,由于在比较之前,无法确定该基金的业绩,而且中位基金会不断变化,因此也就无法很好的比较。最后,投资者更关心的是基金是否达到了其投资目的,如果仅关注基金的同组的相关比较,将会偏离绩效评价的根本的目的。

二、基准比较法

基准比较法是通过给被评价的基金定义一个适当的基准组合,比较基金收益率与基准组合收益率的差异来对基金表现加以衡量的一种方法。基准组合是可投资的、未经管理的、与基金具有相同风格的组合。

一个良好的基准组合应具有如下5个方面的特征:(1)明确的组成成分;(2)可实际投资的;(3)可衡量的;(4)适当的;(5)预先确定的。

与分组比较法一样,基准比较法在实际应用中也存在一定的问题:一是在如何选取适合指数上,投资者常常会无所适从。二是基准指数的风格可能由于其中股票性质的变化而发生变化。三是基金经理常有与基准组合比赛的念头。四是公开的市场指数并不包含现金余额,但基金在大多数情况下,不可能进行全额投资,这也会为比较增加困难。五是公开的市场指数并不包含交易成本,而基金在投资中必定会有交易成本,也常常引起比较上的不公平。

第四节 风险调整绩效衡量方法

一、对基金收益率进行风险调整的必要性

风险调整衡量指标的基本思路就是通过对收益加以风险调整,得到一个可以同时对收益与风险加以考虑的综合指标,以期能够排除风险因素对绩效评价的不利影响。

二、三大经典风险调整收益衡量方法

(一)特雷诺指数

1.特雷诺指数给出了基金份额系统风险的超额收益率。

2.特雷诺指数越大,基金的绩效表现越好。

3.特雷诺指数用的是系统风险而不是全部风险。

4.特雷诺指数的问题是无法衡量基金经理的风险分散程度。

特雷诺指数的问题是无法衡量基金经理的风险分散程度。β值并不会因为组合中所包含的证券数量的增加而降低,因此当基金分散程度提高时,特雷诺指数可能并不会变大。

(二)夏普指数

1.夏普指数以标准差作为基金风险的度量,给出了基金份额标准差的超额收益率。

2.夏普指数越大,基金的绩效表现越好。

3.夏普指数调整的是全部风险。

(三)詹森指数

1.詹森指数是在CAPM模型基础上发展出的一个风险调整差异衡量指标。

2.詹森指数是管理组合的实际收益率与具有相同风险水平的消极投资组合的期望收益率的差额。

3.詹森指数小于零时,表示基金的绩效表现差强人意。

三、三种风险调整衡量方法的区别与联系

(一)夏普指数与特雷诺指数尽管衡量的都是单位风险的收益率,但二者对风险的计量不同。

夏普指数考虑的是总风险(以标准差衡量),而特雷诺指数考虑的是市场风险(以(二)夏普指数与特雷诺指数在对基金绩效的排序结论上可能不一致。

两种衡量方法评价结果的不同是由分散水平的不同引起的。

(三)特雷诺指数与詹森指数只对绩效的深度加以了考虑,而夏普指数则同时考虑了绩效的深度与广度。

深度是指基金经理所获得的超额回报的大小,而广度是指则组合的分散程度。

(四)詹森指数要求用样本期内所有变量的样本数据进行回归计算。夏普指数与特雷诺指数只用整个时期全部变量的平均收益率。

四、经典评价方法存在的问题(一般了解)

,很多管理组合的风险水平实际上会处于不断的调整状态。因此,用历史数据对组合风险的估计可能与组合目前的风险水平出入很大,这样,绩效评价结果的可靠性就会受到很大影响。再比如,在两个时间段中,基金经理可能会采取不同的投资策略,从而使得基金在两个时间段的标准差不同,这时如果对这种策略的改变视而不见,将两个阶段合并考察,夏普指数将不再有效。

(四)以单一市场组合为基准的衡量指标会使绩效评价有失偏颇

建立在CAPM之上的三大经典的评价指标都立足于与市场组合表现相联系的单一基准组合的比较,因而被统称为单一基准的绩效评价方法。用单一基准组合并不能对组合的绩效进行正确的评价。

五、风险调整收益衡量的其他方法

(一)信息比率

第五节 择时能力衡量

一、择时活动与基金绩效的正确衡量

基金经理的投资能力可以分为股票选择能力(简称“选股能力”)与市场选择能力(简称“择时能力”)两个方面。

选股能力——指基金经理对个股的预测能力。

择时能力——指基金经理对市场整体走势的预测能力。

二、现金比例变化法

就是一种较为直观的、通过分析基金在不同市场环境下现金比例的变化情况来评价基金经理择时能力的一种方法。

使用这种方法,首先需要确定基金的正常现金比例。正常现金比例可以是基金投资政策规定的,也可以评价期基金现金比例的平均值作为代表。实际现金比例相对于正常现金比例的偏离即可以被看作主动性的择时活动所致,进而可以用下式衡量择时活动的“损益”情况:

择时损益=(股票实际配置比例-正常配置比例)×股票指数收益率

+(现金实际配置比例一正常配置比例)×现金收益率

三、成功概率法

是根据对市场走势的预测而正确改变现金比例的百分比来对基金择时能力进行衡量的方法。

设P1表示基金经理正确地预测到牛市的概率,P2表示基金经理正确地预测到熊市的概率,成功概率可由下式给出:

成功概率=(P1 +P2一1) ×100%

四、二次项法

一个成功的市场选择者,能够在市场处于涨势时提高其组合的β值,而在市场处于下跌时降低其组合的β值。因此,对一个成功的市场选择者而言,其β值可表示为:

βit=Βi+γi(rmt-rf)

正值的γi表明,组合经理能随市场的上涨(下跌)而提升(降低)其组合的系统风险。将上式带人单因素詹森指数模型,就得到了一个带有二次项的、可以将詹森的总体衡量分解为选股能力α和市场选择能力γi的模型:

ri-rf=α+βi(rm-rf)+γi(rm-rf)2+εi

原假设是γi =0。如果γi > 0,表明基金经理具有成功的市场选择能力。也就是说,一个成功的市场选择者能够在市场高涨时提高组合的β值,在市场低迷时降低β值。

二次项法是由特雷诺与玛泽(Masuy)于1966年提出的,因此通常又被称为“T-M模型”

五、双贝塔方法

亨芮科桑(Henriksson)和莫顿(Merton)于1981年提出了另一种相似却更为简单的对选股和择时能力进行估计的方法。他们假设,在具有择时能力的情况下,资产组合的β值只取两个值:市场上升时期β值取较大的值,市场下降时期β值取较小的值。于是,莫顿和亨芮科桑通过在一般回归方程中加人一个虚拟变量来对择时能力进行估计:

ri-rf=α+β1(rm-rf)+β2(rm-rf)D+εi

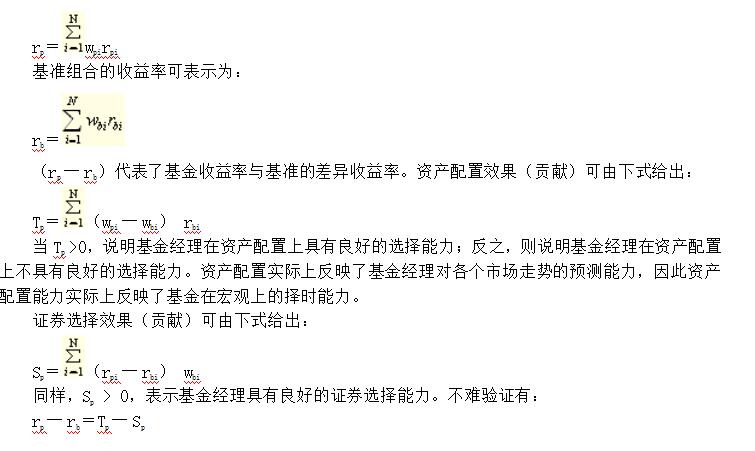

这里,D是一个虚拟变量。当rm >rf时,D=1;当rm 第六节 绩效贡献分析 一、资产配置选择能力与证券选择能力的衡量 基金在不同资产类别上的实际配置比例对正常比例的偏离,代表了基金经理在资产配置方面所进行的积极选择。因此,不同类别资产实际权重与正常比例之差乘以相应资产类别的市场指数收益率,就可以作为资产配置选择能力的一个衡量指标。 根据投资组合收益率的计算公式,在考察期内基金P的实际收益率可表示为: 二、行业或部门选择能力的衡量 是指更细类资产的选择能力衡量。(一般了解) 用与考察基金资产配置能力类似的方法,可以对基金在各类资产内部细类资产的选择能力进行进一步的衡量。这里仅在股票投资上对基金在行业或部门上的选择能力进行说明。 假设在一个考察期内,基金p在第I个行业上的实际投资比例为wpj, 而第j个行业在市场指数中的权重为wj,第j个行业的行业指数在考察期内的收益率为rj,那么,行业或部门选择能力则可以用下式加以衡量: