2018证券从业资格考试投资基金讲义:第十一章

来源 :中华考试网 2018-10-18

中三、证券组合的可行域和有效边界

(一)证券组合的可行域(一组证券的所有可能组合的集合被成为组合的可行域。)

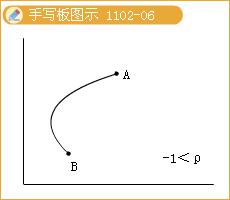

1.两种证券的可行域

期望收益率为纵坐标,标准差为横坐标。

1)完全正相关,连接AB的直线。可以卖空则可能到落在延长线上。

2)完全负相关,折线

3)不相关。曲线,适当比例买入AB可以获得比两种证券中任何一种风险都小的证券组合。

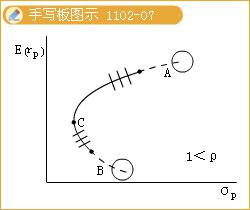

C点为最小方差组合。组合线上介于A与B之间的点代表的组合由同时买入证券A和B构成,越靠近A点,买入证券A越多,买入证券B越少。而A点东北部曲线上的点代表的组合由卖空证券B、买入证券A形成,越向东北部移动,组合中卖空证券B越多;反之,B点东南部曲线上的点代表的组合由卖空证券A、买入证券B形成,越向东南部移动,组合中卖空证券A越多。

4)一般情形。相关系数越大,曲线越是弯曲。

相关系数越小,在不卖空的情况下,组合的风险越小。完全负相关可以得到无风险组合。

曲线上的组合都是可行的(合法的)。卖空和不允许卖空。

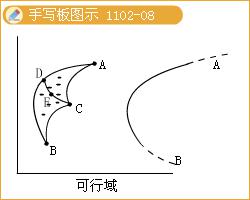

2.多种证券的可行域

不允许卖空——破鸡蛋壳

允许卖空——鸡蛋

(二)证券组合的有效边界(给定风险水平下具有最高期望回报率的组合被称为有效组合,所有有效组合的结合被称为有效集或有效边界)。

有效组合不止一个,描绘在可行域的图形中,如图粗实线部分,它是可行域的上边界部分,我们称它为有效边界。对于可行域内部及下边界上的任意可行组合,比如B点和C点所代表的组合,按共同偏好规则不能区分优劣。因而有效组合相当于可能被某位投资者选作最佳组合的候选组合,不同投资者可以在有效边界上获得任一位置。一个厌恶风险理性投资者,不会选择有效边界以外的点。此外,A点是一个特殊的位置,它是上边界和下边界的交汇点,这一点所代表的组合在所有可行组合中方差最小,因而被称作最小方差组合。

四、最优证券组合

(一)投资者的个人偏好与无差异曲线

1.无差异曲线的概念——指具有相等效用水平的所有组合连成的曲线。

2.无差异曲线六个主要特征(考点)

1)无差异曲线是由左至右向上弯曲的曲线。

2)每个投资者的无差异曲线形成密布整个平面又互不相交的曲线簇。

3)同一条无差异曲线上的组合给投资者带来的满意程度相同。

4)不同无差异曲线上的组合给投资者带来的满意程度不同。

5)无差异曲线的位置越高,其上的投资组合带来的满意程度就越高。

6)无差异曲线向上弯曲的程度大小反映投资者承受风险的能力强弱。

点分 对风险厌恶者而言,风险越大,对风险的补偿要求越高,因此,无差异曲线表现为一条向右凸的曲线。曲线越陡,投资者对风险增加要求的收益补偿越高,投资者对风险的厌恶程度越强烈;曲线越平坦,投资者的风险厌恶程度越弱。

(二)最优证券组合的选择

无差异曲线与有效边界的切点

第三节 资本资产定价模型

一、资本资产定价模型的原理(CAPM)

(一)假设条件(重点)

资本资产定价模型是建立在若干假设条件基础上的。这些假设条件可概括为三项假设。

假设一:投资者都依据期望收益率评价证券组合的收益水平,依据方差(或标准差)评价证券组合的风险水平,并采用上一节介绍的方法选择最优证券组合。

假设二:投资者对证券的收益、风险及证券间的关联性具有完全相同的预期。

假设三:资本市场没有摩擦。所谓“摩擦”,是指市场对资本和信息自由流动的阻碍。因此,该假设意味着:在分析问题的过程中,不考虑交易成本和对红利、股息及资本利得的征税;信息在市场中自由流动;任何证券的交易单位都是无限可分的;市场只有一个无风险借贷利率;在借贷和卖空上没有限制。

在上述假设中,第一项和第二项假设中对投资者的规范,第三项假设是对现实市场的简化。

(二)资本市场线

资本市场直线以无风险收益率为截距,直线的斜率表示单位市场风险的风险溢价,被称为风险的价格。所有的投资者,无论他们的具体偏好如何不同,都会将切点组合与无风险资产混合起来作为自己的最优组合。

1.无风险证券对有效边界的影响

2.切点证券组合T的经济意义

特征:其一,T 是有效组合中惟一一个不含无风险证券而仅由风险证券构成的组合;其二,有效边界FT上的任意证券组合,即有效组合,均可视为无风险证券F与T的再组合;其三,切点证券组合T完全由市场确定,与投资者的偏好无关。正是这三个重要特征决定了切点证券组合T 在资本资产定价模型中占有核心地位。

首先,所有投资者拥有完全相同的有效边界。

其次,投资者对依据自己风险偏好所选择的最优证券组合P进行投资,其风险投资部分均可视为对T的投资,即每个投资者按照各自的偏好购买各种证券,其最终结果是每个投资者手中持有的全部风险证券所形成的风险证券组合在结构上恰好与切点证券组合T相同。

最后,当市场处于均衡状态时,最优风险证券组合T就等于市场组合。所谓市场组合,是指由风险证券构成,并且其成员证券的投资比例与整个市场上风险证券的相对市值比例一致的证券组合。

无论从资本规模上还是结构上看,全体投资者所持有的风险证券的总和也就是市场上流通的全部风险证券的总和。这意味着,全体投资者作为一个整体,其所持有的风险证券的总和形成的整体组合在规模和结构上恰好等于市场组合M。

3.资本市场线方程FM

在资本资产定价模型假设下,当市场达到均衡时,市场组合M成为一个有效组合;所有有效组合都可视为无风险证券F与市场组合M的再组合。

4.资本市场线的经济意义。

有效组合的期望收益率由两部分构成:一部分是无风险利率,它是由时间创造的,是对放弃即期消费的补偿;另一部分是对承担风险的补偿,通常称为风险溢价,与承担的风险的大小成正比。