2019造价工程师《计价控制》章节讲义:第一章第三节

来源 :中华考试网 2018-12-18

中二、按费用构成要素划分建筑安装工程费用项目构成和计算

(一)人工费

支付给直接从事建筑安装工程施工作业的生产工人的各项费用。

(二)材料费

施工过程中消耗的各种原材料、半成品、构配件、工程设备等的费用,以及周转材料等的摊销费、租赁费用。

【区分】

《建设工程计价设备材料划分标准》(GB/T50531-2009)的规定,工业、交通等项目中的建筑设备购置费用应列入建筑工程费,单一的房屋建筑工程项目的建筑设备购置有关费用宜列入建筑工程费。

其他的为生产功能配套的设备,列入设备购置费中。

(三)施工机具使用费

施工机械、仪器仪表使用费或租赁费。

当一般纳税人采用一般计税办法时,材料单价中材料原价、运杂费等均应扣除增值税进项税额;施工机械台班单价和仪器仪表使用费中的相关子项均需扣除增值税进项税额。

【2017年·单选】根据现行建筑安装工程费用项目组成的规定,下列费用项目中,属于施工机具使用费的是( )。

A.仪器仪表使用费

B.施工机械财产保险费

C.大型机械进出场费

D.大型机械安拆费

『正确答案』A

『答案解析』本题考查的是按费用构成要素划分建筑安装工程费用项目构成和计算。施工机具使用费是指施工作业所发生的施工机械、仪器仪表使用费或租赁费。参见教材P11。

【2014年·单选】根据我国现行建筑安装工程费用项目组成的规定,下列有关费用的表述中不正确的是( )。

A.人工费是指支付给直接从事建筑安装工程施工作业的生产工人和附属生产单位工人的各项费用

B.材料费中的材料单价由材料原价、材料运杂费、材料损耗费、采购及保管费五项组成

C.材料费包含构成或计划构成永久工程一部分的工程设备费

D.施工机具使用费包含仪器仪表使用费

『正确答案』B

『答案解析』本题考查的是按费用构成要素划分建筑安装工程费用项目构成和计算。材料的单价组成:材料原价、材料运杂费、运输损耗费、采购及保管费等。参见教材P10。

(四)企业管理费

1.内容

企业管理费是施工单位组织施工生产和经营管理所发生的费用。

·管理人员工资

·办公费

·差旅交通费

·固定资产使用费

·工具用具使用费

·劳动保险和职工福利费

·劳动保护费

·检验试验费

·工会经费

·职工教育经费

·财产保险费

·财务费

·税金

·其他

◆固定资产使用费:管理和试验部门等使用的属于固定资产的房屋、设备等的折旧、大修、维修、租赁费。

◆工具用具使用费:是指企业施工生产和管理使用的不属于固定资产的工具、器具、家具、交通工具和检验、试验、测绘、消防用具等的购置、维修和摊销费。

◆劳动保险和职工福利费。是指由企业支付的职工退职金、按规定支付给离休干部的经费,集体福利费、夏季防暑降温、冬季取暖补贴、上下班交通补贴等。

◆劳动保护费。是企业按规定发放的劳动保护用品的支出。如工作服、手套、防暑降温饮料以及在有碍身体健康的环境中施工的保健费用等。

◆检验试验费。是指施工企业按照有关标准规定,对建筑以及材料、构件和建筑安装物进行一般鉴定、检查所发生的费用,包括自设试验室进行试验所耗用的材料等费用。不包括新结构、新材料的试验费,对构件做破坏性试验及其他特殊要求检验试验的费用和建设单位委托检测机构进行检测的费用,对此类检测发生的费用,由建设单位在工程建设其他费用中列支。但对施工企业提供的具有合格证明的材料进行检测不合格的,该检测费用由施工企业支付。

◆财产保险费:施工管理用财产、车辆等的保险费用。

◆财务费:筹资资金或提供预付款担保、履约担保、职工工资支付担保所发生的各种费用。

◆税金:企业缴纳的房产税、非生产性车船使用税、土地使用税、印花税、城市维护建设税、教育费附加、地方教育费附加等。

◆其他:包括技术转让费、技术开发费、投标费、业务招待费、绿化费、广告费、公证费、法律顾问费、审计费、咨询费、保险费等。

一般计税方法下,进项税抵扣原则:

|

办公费 |

购进自来水、暖气冷气、图书、报纸、杂志适用的税率为11%,接受邮政和基础电信服务适用税率为11%,接受增值电信服务适用的税率为6%,其他一般为17% |

|

固定资产使用费 |

2016年5月1日以后直接购买、接受捐赠、接受投资入股、自建以及抵债等各种形式取得并在会计制度上按固定资产核算的不动产或者2016年5月1日后取得的不动产在建工程,进项税额自取得之日起分2年从销项税额中抵扣,第一年抵扣进项税额的60%,第2年抵扣进项税额的40%。设备、仪器的折旧、大修、维修或租赁费以购进货物或接受修理修配劳务或租赁有形动产服务适用的税率扣减,均为17% |

|

工具用具使用费 |

以购进货物或接受修理修配劳务适用的税率扣减,均为17% |

|

检验试验费 |

税率6% |

【2017年·多选】根据现行建筑安装工程费用项目组成规定,下列费用项目中,属于建筑安装工程企业管理费的有( )。

A.仪器仪表使用费

B.工具用具使用费

C.建筑安装工程一切险

D.地方教育附加费

E.劳动保险费

『正确答案』BDE

『答案解析』本题考查的是按费用构成要素划分建筑安装工程费用项目构成和计算。施工机具使用费是指施工作业所发生的施工机械、仪器仪表使用费或租赁费。参见教材P11。

【2016年·多选】根据我国现行建筑安装工程费用项目组成规定,下列施工企业发生的费用中,应计入企业管理费的是( )。

A.建筑材料、构件一般性鉴定检查费

B.支付给企业离休干部的经费

C.施工现场工程排污费

D.履约担保所发生的费用

E.施工生产用仪器仪表使用费

『正确答案』ABD

『答案解析』本题考查的是按费用构成要素划分建筑安装工程费用项目构成和计算。选项C属于规费。选项E属于施工机具使用费。参见教材P11。

【2014年·多选】按我国现行建筑安装工程费用项目组成的规定,下列属于企业管理费内容的有( )。

A.企业管理人员办公用的文具、纸张等费用

B.企业施工生产和管理使用的属于固定资产的交通工具的购置、维修费

C.对建筑以及材料、构件和建筑安装进行特殊鉴定检查所发生的检验试验费

D.按全部职工工资总额比例计提的工会经费

E.为施工生产筹集资金、履约担保所发生的财务费用

『正确答案』ADE

『答案解析』本题考查的是企业管理费的内容。选项B应该是不属于固定资产的工具;C选项,检验试验费是对建筑以及材料和构件进行的一般鉴定。参见教材P11。

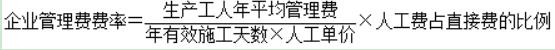

2.企业管理费的计算方法

(1)以直接费为计算基础。

(2)以人工费和施工机具使用费合计为计算基础。

(3)以人工费为计算基础。

【注意】工程造价管理机构在确定计价定额中的企业管理费时,应以定额人工费或定额人工费与施工机具使用费之和作为计算基数,其费率根据历年积累的工程造价资料,辅以调查数据确定。

(五)利润-施工企业的盈利

施工企业根据自身需求并结合建筑市场实际自主确定。

工程造价管理机构确定计价定额中的利润:

以定额人工费或定额人工费与机具使用费之和作为计算基数,并结合建筑市场实际确定,以单位(单项)工程测算,利润在税前建筑安装工程费的比重可按不低于5%且不高于7%的费率计算。

(六)规费(省级规定)

1.内容

【提示】生育保险费:根据“十三五”规划纲要,生育保险费与基本医疗保险合并的实施方案已在12个试点城市行政区域进行试点。

2.计算

(1)社会保险费和住房公积金。以定额人工费为计算基础,根据规定费率计算。

社会保险费和住房公积金=∑(工程定额人工费×社会保险费和住房公积金费率)

(2)工程排污费。工程排污费等其他应列而未列入的规费应按工程所在地环境保护等部分规定的标准缴纳,按实记取列入。

【2014年·单选】关于建筑安装工程费用中的规费,下列说法中正确的是( )。

A.规费是指由县级及以上有关权力部门规定必须缴纳或计取的费用

B.规费包括工程排污费和住房公积金

C.投标人在投标报价时填写的规费可高于规定的标准

D.社会保险费中包括建筑安装工程一切险的投保费用

『正确答案』B

『答案解析』本题考查的是按费用构成要素划分建筑安装工程费用项目构成和计算。选项A,规费是省级政府和有关权力部门规定必须缴纳的费用。选项C,规费按照当地建设主管部门规定的费率计取。

(七)税金

应计入建筑安装工程造价内的增值税销项税额,按税前造价乘以增值税税率确定。

税前造价=人+材+机+企业管理费+利润+规费

【原理说明】一般计税方法,价税分离的原理

工程造价=人工费+材料费+机具费+管理费+规费+利润+应纳增值税

工程造价=利税前费用+利润+应纳增值税额

工程造价=利税前除税价款+进项税额+利润+应纳增值税额

工程造价=利税前除税价款+利润+(应纳增值税额+进项税额)

应纳增值税额=销项税额-进项税额

工程造价=利税前除税价款+利润+销项税额

工程造价=税前造价+销项税额

【思考】哪些项扣除进项税呢?

税前造价=人工费+材料费+机具费+管理费+规费+利润

扣除进项税的有三项:材料费、施工机具使用费、部分管理费

简易计税适用范围

(1)小规模纳税人发生应税行为适用简易计税方法计税。

增值销售额未超过500万,会计核算不健全,不能按规定报送税务资料;超过500万,不经常发生应税行为的单位

(2)一般纳税人以清包工方式提供的建筑服务。

不采购材料或只采购辅材,并收取人、管或其他的建筑服务

(3)一般纳税人为甲供工程提供的建筑服务。

全部或部分设备、材料、动力由发包人自行采购

(4)一般纳税人为建筑工程老项目提供的建筑服务。

开工日期在2016年4月30日前的建筑工程项目

【2017年·单选】关于建筑安装工程费用中建筑业增值税的计算,下列说法中正确的是( )。

A.当事人可以自主选择一般计税法或简易计税法计税

B.一般计税法、简易计税法中的建筑业增值税税率均为11%

C.采用简易计税法时,税前造价不包含增值税的进项税额

D.采用一般计税法时,税前造价不包含增值税的进项税额

『正确答案』D

『答案解析』本题考查的是税金。选项A错误,简易计税有适用的范围。选项B错误,一般计税方法,建筑业增值税税率为11%;简易计税方法,建筑业增值税税率为3%。选项C错误,采用简易计税法时,税前造价包含增值税的进项税额。参见教材P14。

【例题·单选】已知某政府办公楼项目,税前造价为2000万元,其中包含增值税可抵扣进项税额150万元,若采用一般计税方法,则该项目应缴纳的增值税为( )万元。

A.220.0

B.203.5

C.60.0

D.314.5

『正确答案』B

『答案解析』本题考查的是税金。增值税=(2000-150)×11%=203.5(万元)。参见教材P14。

【例题·单选】下列建筑服务中,不可以选择按照简易办法计税的是( )。

A.一般纳税人以清包工方式提供的建筑服务

B.一般纳税人为甲供工程提供的建筑服务

C.一般纳税人为建筑工程老项目提供的建筑服务

D.一般纳税人为建筑工程新项目提供的建筑服务

『正确答案』D

『答案解析』本题考查的是税金。本题考查的是按费用构成要素划分建筑安装工程费用项目构成和计算。简易计税适用范围:(1)小规模纳税人发生应税行为适用简易计税方法计税;(2)一般纳税人以清包工方式提供的建筑服务;(3)一般纳税人为甲供工程提供的建筑服务;(4)一般纳税人为建筑工程老项目提供的建筑服务。参见教材P14。