天虹房产公司为某市一家知名房地产开发企业,2014年初该公司在某市市区竞得1万平方米土地进行商品房开发

来源 :焚题库 2020-06-10

中天虹房产公司为某市一家知名房地产开发企业,2014年初该公司在某市市区竞得1万平方米土地进行商品房开发。公司采取一次性开发功能、售价和成本相似的商品房,开发的商品房可售面积为8万平方米,建造的会所、电站、物业用房等配套设施的产权均归全体业主所有。

为了控制当地房价过快上涨的势头,当地政府开始试点要求房地产企业现房销售,不得采取预售机制。2014年底,房屋竣工,正式开始销售商品房。

2014年12月结转实现销售的商品房7.2万平方米,已经销售总面积的90%并取得竣工证明,实现商品房销售收入累计为96000万元,企业相关的账务处理为:

借:银行存款96000万元

贷:主营业务收人96000万元

(二)审核企业2014年度企业所得税年度汇算清缴及有关资料发现

(1)年初,竞价取得土地使用权,成本4350万元。

借:无形资产——土地使用权4350万元

贷:银行存款4350万元

(2)开发企业采取异地安置,购入房屋分给拆迁户,购房款支出合计14350万元。

借:开发成本14350万元

贷:银行存款14350万元

(3)发生前期工程费3350万元;建筑安装工程费13550万元;基础设施费3500万元;会

所、电站、物业用房等配套设施费1200万元。

借:开发成本21600万元

贷:银行存款21600万元

(4)发生与开发项目相关的间接费用7500万元。

借:开发成本7500万元

贷:银行存款7500万元

(5)2014年度为构建商品房而发生的“财务费用”借方发生额为865万元,其中超过贷款期限的利息支出为115万元,可以提供银行贷款证明;“销售费用”借方发生额为1200万元,其中广告费1000万元;“管理费用”借方发生额1500万元,其中业务招待费890.5万元。

(6)开发成本和管理费用中合计列支实际发生的工资薪金总额为300万元、职工福利费总额为30万元、职工教育经费5万元,拨缴的工会经费6万元。

(7)2014年12月未出售的部分开发商品房收取临时租金收入20万元,相关的账务处理为:

借:银行存款20万元

贷:其他应付款20万元

(8)计算土地增值税时利息之外的其他开发费用按照5%的比例计算扣除。

(9)企业2014年计算的各项税费如下:

营业税=96000×5%-4800(万元)

城市维护建设税及教育费附加=4800×(7%+3%)=480(万元)

土地增值税的计算:

取得土地使用权所支付的金额=4350×90%=3915(万元)

开发成本=(143504-33504-13550+3500+7500)×90%=38025(万元)

开发费用=(865-115)×90%+(39154-38025)×5%=2772(万元)

可以扣除的税金=96000×5%×(1+7%+3%)=5280(万元)

其他扣除项目=(39154-38025)×20%=8388(万元)

扣除项目合计=39154-380254-2772+52804-8388=58380(万元)

增值额=96000-58380=37620(万元),增值率=37620÷58380×100%=64.44%

应缴纳土地增值税=37620×40%-58380×5%=12129(万元)

企业所得税的计算:

广告费扣除限额=96000×15%=14400(万元),实际发生1000万元,可据实扣除;业务招待费扣除限额=96000×0.5%=480(万元),实际发生额的60%=890.5×60%=534.3(万元),只能扣除480万元。

利息费用的扣除中115万的超标利息不得扣除。

职工福利费的扣除限额300×14%=42万元,未超过扣除限额,无须调整。

职工教育经费的扣除限额300×2.5%=7.5万元,未超过扣除限额,无须调整。

工会经费扣除限额=300×2%=6万元,未超过扣除限额,无须调整。

税前可以扣除的期间费用=865-1154-1200+1500-890.54-480=3039.5(万元)

(10)应纳税所得额=96000-3915-38025-3039.5-5280-12129=33611.5(万元)

应缴纳企业所得税=33611.5×25%=8402.875(万元)

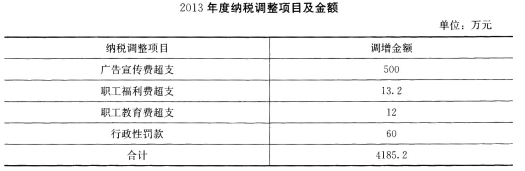

(三)同时,关注到企业2013年度相关财务核算资料发现

问题:

(1)2014年企业上述处理和税款的计算中有哪些问题。

(2)计算2014年企业应该补计的各项税费。(只考虑题目中企业计算的几类税金,不考虑印花税)

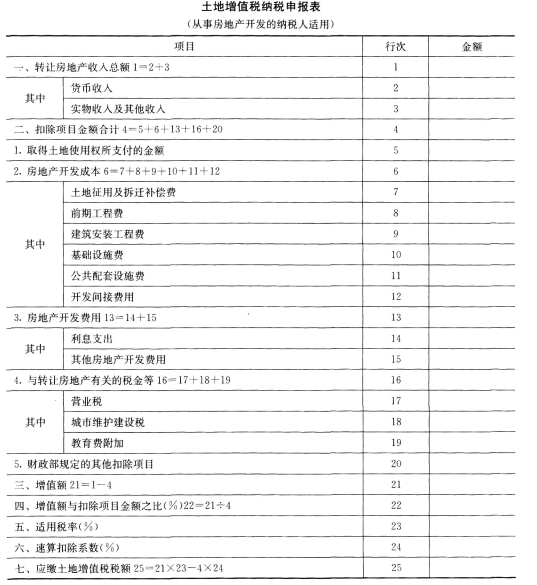

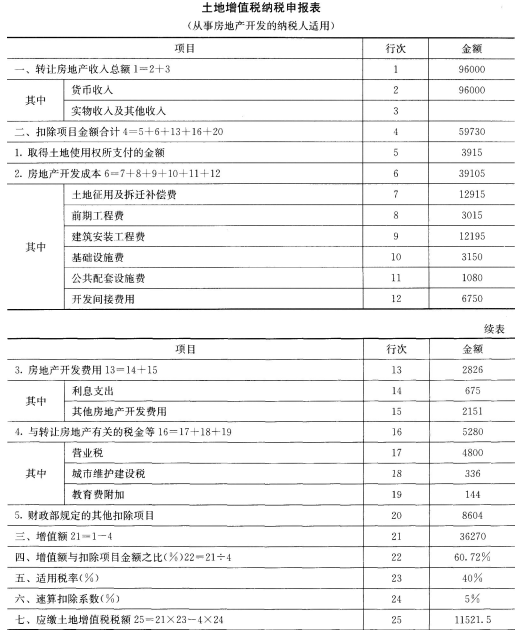

(3)帮助企业编制2014年土地增值税纳税申报表。

参考答案:(1)2014年企业上述处理和税款的计算中存在的问题:

①建造的会所、电站、物业用房等配套设施的产权均归全体业主所有,所以其会所、电站、物业用房等配套设施费1200万元可以在土地增值税和企业所得税的计算前按90%的比例扣除。

②业务(7)中,收取20万元未确认为其他业务收入,未按规定缴纳营业税、城建税与教育费附加,同时影响企业所得税。20万元要作为业务招待费、广告费的计提基数。

应补营业税=20×5%=1(万元)

应补城建税=1×7%=0.07(万元)

应补教育费附加=1×3%=0.03(万元)

调增应纳税所得额=20-1-0.07-O.03=18.9(万元)

③为构建商品房发生的计人财务费用的借款利息支出865万,应该资本化,在企业所得税前按销售的90%计算扣除,并且不用考虑利息超标部分115万的扣除。

④本年职工教育经费的扣除限额7.5万元,实际发生数5万元,可以扣除,但是同时要考虑上年尚未扣除的职工教育经费12万元可以在本年度扣除2.5万元,纳税调减2.5万元。

⑤本年广告费的扣除限额14403万元,实际发生数1000万,可以扣除,但是同时要考虑上年尚未扣除的广告费和业务宣传费500万元,纳税调减500万元。

(2)2014年企业应该补计的各项税费:

①应补营业税=20×5%=1(万元)

②应补城建税=1×7%=0.07(万元)

应补教育费附加=1×3%=0.03(万元)

③应补计土地增值税:

由于开发成本中少计算了公共配套设施的1200万元,导致开发成本的计算有误:

正确的计算如下;

取得土地使用权所支付的金额:4350×90%=3915(万元)

开发成本=(14350+3350+13550+3500+1200+7500)x 90%=39105(万元)

开发费用=(865-115)×90%+(3915+39105)×5%=2826(万元)

可以扣除的税金=96000×5%×(1+7%+3%)=5280(万元)

其他扣除项目=(3915+39105)×20%:8604(万元)

扣除项目合计=3915+39105+2826+5280+8604=59730(万元)

需要补缴的土地增值税:

增值额=96000-59730=36270(万元)

增值率=36270÷59730×100%=60.72%

应补计土地增值税=36270×40%-59730×5%-12129=11521.5-12129=- 607.5(万元)

④应补计的企业所得税:

广告费扣除限额=(96000+20)×15%=14403(万元),实际发生1000万元,可据实扣除;

业务招待费扣除限额=(96000+20)×0.5%=480.1(万元),实际发生额的60%=890.5×60%=534.3(万元),只能扣除480.1万元。

税前可以扣除的管理费用和销售费用=1200+1500-890.5+480.1=2289.6(万元)

临时出租业务调整其他业务收入20万元。

应补营业税=20×5%=1(万元)

应补城建税=1×7%=0.07(万元)

应补教育费附加=1×3%=0.03(万元)

合计调增应纳税所得额=20-1-0.07-0.03=18.9(万元)

上年尚未扣除的职工教育经费12万元可以在本年度扣除2.5万元,纳税调减2.5万元。

上年尚未扣除的广告费和业务宣传费500万元,可以在本年度扣除,纳税调减500万元。

应纳税所得额=96000-3915-39105-865×90%-2289.6-5280-11521.5(考虑了土地增值税计算错误的调整)+18.9(临时出租业务调整,已经包括营业税及附加的调整)-2.5(上年职工教育经费纳税调减)-500(上年广告费业务宣传费纳税调减)=32626.8(万元)

应缴纳企业所得税=32626.8×25%=8156.7(万元)

应补计的企业所得税=8156.7-8402.875=-246.175(万元)

(3)

答案解析: