2018年注册会计师考试《税法》备考:进项税额

来源 :中华考试网 2018-07-02

中不得从销项税额中抵扣的进项税额

按照《增值税暂行条例》和“营改增”进程中的相关政策规定,下列项目的进项税额不得从销项税额中抵扣:

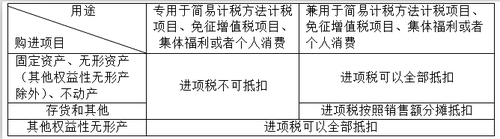

1.用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。

其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。但是发生兼用于上述不允许抵扣项目情况的,该进项税额准予全部抵扣。

另外纳税人购进其他权益性无形资产无论是专用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费,还是兼用于上述不允许抵扣项目,均可以抵扣进项税额。

【提示1】其他权益性无形资产,包括基础设施资产经营权、公共事业特许权、配额、经营权(包括特许经营权、连锁经营权、其他经营权)、经销权、分销权、代理权、会员权、席位权、网络游戏虚拟道具、域名、名称权、肖像权、冠名权、转会费等。

【提示2】纳税人的交际应酬消费属于个人消费,即交际应酬消费不属于生产经营中的生产投入和支出。

【注意辨析】适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额

主管税务机关可以按照上述公式依据年度数据对不得抵扣的进项税额进行清算。

【提示】考生要注意辨析专用或兼用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的不同购进项目在进项税处理方面的不同。

举例而言,假定某供热企业既有对居民收取的采暖费(免税收入),又有对居民以外的单位收取的采暖费(应税收入),则该企业提供热力构建的供热车间、机器设备的进项税全部都可以抵扣,但是为生产热力而购买燃气、煤炭的进项税只能按照应税收入和免税收入的比例分摊抵扣。用图表体现: