2019注册会计师《财务成本管理》考试真题及答案

来源 :中华考试网 2019-10-21

中三、计算题

1、甲公司下属乙部门生产A产品,全年生产能量为120000机器工时,单位产品标准工时为120小时。2018年实际产量为11000件,实际耗用机器工时1331000小时

2018年标准成本资料如下:

(1)直接材料标准消耗10千克/件,标准价格22元/干克

(2)变动制造费用预算额为3600000元

(3)固定制造费用预算额为2160000元。

2018年完全成本法下的实际成本资料如下

(1)直接材料实际耗用121000千克,实际价格24元/千克;

(2)变动制造费用实际额为4126100元

(3)固定制造费用实际额为2528900元

该部门作为成本中心,一直采用标准成本法控制和考核业绩,最近,新任部]经理提出,按完全成本法下的标准成本考核业绩不合理,建议公司调整组织结构,将销售部门和生产部门合并为事业部,采用部门可控边际贡献考核经理业绩。目前,该产品年销售10000件,每件售价1000元。经分析,40%的固定制造费用为部门可控成本60%的固定制造费用为部门不可控成本。

要求:

(1)计算A产品的单位标准成本和单位实际成本。

(2)分别计算A产品总产品的直接材料的价格差异金额数量差异、变动制造费用的价格差异和数量差异,用三因素分析法计算固定制造费用的耗费差异、闲置能量差异和效率差异,并指出各项差异是有利差异还是不利差异

(3)计算乙部门实际的部]可控边际贡献。

收起答案

参考解析:

(1)变动制造费用标注分配率=3600000/120000=3(元/小时)

固定制造费用标准分配率=2160000/12000=1.8(元/小时)

单位标准成本=22x10+3x120+1.8x120=796(元)

单位实际成本=(121000/11000)x24+(4126100+2528900)/11000=869(元)

(2)直接材料价格差异=121000x(24-22)=242000(元)(不利差异)

直接材料数量差异=(121000-11000x10)×22=242000(元)(不利差异)

变动制造费用价格差异(耗费差异)=4126100-1331000x3=133100(元)(不利差异)

变动制造费用数量差异(效率差异)=(1331000-11000x120)x3=33000(元)(不利差异)

固定制造费用耗费差异=2528900-2160000=368900(元)(不利差异)

固定制造费用闲置能量差异=(1200000-1331000)x1.8=-235800(元)(有利差异

固定制造费用效率差异=(1331000-11000x20)x1.8=19800(元)(不利差异

(3)乙部门实际的部门可控边际贡献=10000x1000-121000x24-4126100-2528900x40%=1958340(元)

2、甲汽车租赁公司拟购置一批新车用于出租。现有两种投资方案,相关信息如下

方案一:购买中档轿车100辆,每辆车价格10万元,另需支付车辆价格10%的购置相关税费。每年平均出租300天,日均租金150元/辆。车辆可使用年限8年,8年后变现价值为0。前5年每年维护费2000元/辆,后3年每年维护费3000元/辆。车辆使用期间每年保险费3500元/辆,其他税费500元/辆。每年増加付现固定运营成本20.5万元。

方案二:购买大型客车20辆,每辆车价格50万元,另需支付车辆价格10%的购置相关税费。每年平均出租250天,日租金840元/辆。车辆可使用年限10年,10年后变现价值为0。前6年每年维护费5000元/辆,后4年每年维护费10000元/辆,每年保险费30000元/辆,其他税费5000元/辆。每年増加付现固定运营成本10万元。

根据税法相关规定,车辆购置相关税费计入车辆原值,采用直线法计提折日,无残值。等风险投资必要报酬率12%。企业所得税税率25%。

假设购车相关支出发生在期初,每年现金流入流出均发生在年未。

要求:

(1)分别估计两个方案的现金流量。

(2)分别计算两个方案的净现值。

(3)分别计算两个方案净现值的等额年金。

(4)假设两个方案都可以无限重置,且是互斥项目,用等额年金法判断甲公司应采用哪个投资方案。

参考解析:

(1)方案一:

年折旧额=(10×100+10×100×10%)/8=137.5(万元)

NCFO=-(10×100+10×100×10%)=-1100(万元)

NCF1-5=150×300×100×(1-25%)/10000-(0.2+0.35+0.05)×100×(1-25%)-20.5×(1-25%)+137.5×25%=311.5(万元)

NCF6-8=150×300×100×(1-25%)/10000-(0.3+0.35+0.05)×100×(1-25%)-20.5×(1-25%)+137.5×25%=304(万元)

方案二

年折旧额=(20×50+20×50×10%)/10=110(万元)

NCFO=-(50x20+50×20×10%)=-1100(万元)

NCF1-6=840×250×20×(1-25%)/10000-(0.5+3+0.5)×20×(1-25%)-10×(1-25%)+110×25%=275(万元)

NCF7-10=840x250×20×(1-25%)/10000-(1+3+0.5)x20×(1-25%)-10×(1-25%)+110×25%=267.5(万元)

(2)方案一的净现值=311.5×(P/A,12%,5)+304×(P/A,12%,3)×(P/F,12%,5)-1100=311.5×3.6048+304×2.4018×0.5674-1100=437.18(万元)

方案二的净现值=275x(P/A,12%,6)+267.5×(PA,12%,4)×(PF,12%,6)-1100=275×4.1114+267.5×3.0373×0.5066-1100=442.24(万元)

(3)方案一净现值的等额年金=437.18/(P/A,12%,8)=437.18/4.9676=88.01(万元)

永续净现值=88.01/12%=73.42(万元)

方案二净现值的等额年金=672.07/(P/A,12%,10)=442.24×5.6502=78.27(万元)

永续净现值=78.27/12%=652.25(万元)

(4)方案一的净现值的等额年金(或永续净现值)高于方案二,所以应该选择方案一。

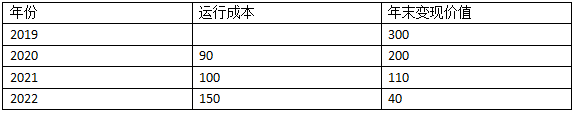

3、甲公司是一家制造业企业,产品市场需求旺盛,为增加产能,拟于2019年末添置一台设备,该设备无需安装,预计购置成本300万元,根据税法相关规定,该设备按照直线法计提折旧,折旧年限3年,净残值率为5%公司现需确定该设备的经济寿命,相关资料如下:

甲公司加权平均资本成本为10%,企业所得税率25%,假设运行成本均发生在年末。要求:

(1)在考虑货币时间价值的情況下,分别计算设备更新年限为1年、2年、3年的平均年成本。

(2)根据要求(1)计算的平均年成本,确定该设备的经済寿命。

参考解析:

年折旧=300×(1-5%)/3=95(万元)

年折旧抵税额=95×25%=23.75(万元

第1年末残值变现损失抵税额=(300-95-200)×25%=1.25(万元)

第2年末残值变现损失抵税额=(300-95×2-110)×25%=0(万元)

第3年末残值变现收益纳税额=(40/300x5%)×25%=6.25(万元)

更新年限为1年的平均年成本

=[300-(200+1.25)×(P/F,10%,1)+90×(1-25%)×(PF,10%,1)-23.75×(P/F10%,1)]/(P/A,10%,1)

=[300-(200+1,25)×0.9091+90×(1-25%)×0.9091-95×25%×0.9091]/0.9091

=172.5(万元)

更新年限为2年的平均年成本

=[300-110×(PF,10%,2)+90×(1-25%)×(P/F,10%,1)+100X×(1-25%)×(P/F,10%,2)-23.75×(PA,10%,2)]/(P/A,10%,2)

=(300-110x0.8264+67.5×0.9091+75×0.8264-23.75×1.7355)/1.7355

=167.8(万元)

更新年限为3年的平均年成本

=1300-(40-6.25)×(P/F,10%,3)+90X(1-25%)×(P/F,10%,1)+100X(1-25%)(P/F,10%,2)+150×(1-25%)×(P/F,10%,3)-23.75×(P/A,10%,3)]/(P/A,10%,3)

=(300-33.75×0.7513+67.5x0.9091+75x0.8264+112.5×0.7513-23.75x2.4869)/2.4869

=170.27(万元)

(2)更新年限为2年的平均年成本最低,因此该设备的经济寿命为2年。

4、甲公司是一家高科技上市公司,流通在外普通股加权平均股数2000万股,2018年净利润为5000万元,为回馈投资者,甲公司童事会正在讨论相关分配方案,资料如下:

方案一:每10股发放现金股利6元;

方案二:每10股发放股票股利10股。

预计股权登记日:2019年10月20日

现金红利到账日:2019年10月21日校

除权(除息)日:2019年10月21日

新增无限售条件流通股份上市日:2019年10月22日。

要求:

(1)如果使用方案一,计算甲公司每股收益、每股股利,如果通过股票回购将等额现金支付给股东,回购价格每股30元,设计股票回股方案,并简述现金股利与股票回购的异同。

(2)若采用方案二,计算发放股票股利后甲公司每股股益,每股除权参考价。如果通过股票分割方式达到同样的每股收益稀释效果,设计股票分割方案,并简述股票股利与股票分割的异同。

【参考答案】

(1)每股收益=5000/2000=2.5(元/股)

每股股利=6/10=0.6(元)

回购的股数=2000×0.6/30=40(万股)

现金股利与股票回购的异同

相同点:都可以使股东获得现金。

不同点

1)发放现金股利不会減少普通股股数,股票回购会減少普通股股股数。

2)发放现金股利,股东要交纳股利收益税;而股票回购后股东需要交纳资本利得税。

(2)每股收益=5000/(2000+2000×10/10)=1.25(元/股)

每股除权参考价=30/(1+10/10)=15(元/股)

股票分割方案是1股分割成2股。

股票股利和股票分割的异同

相同点:都不会导致公司的资产或负债发生变化,都可以增加普通股股数,在盈利总额和市盈率不变的情况下,都可以降低每股收益和每股市价,但公司价值不变,股东权益总额和每位股东持有股票的市场价值不变。

不同点:股票股利属于股利方式,股票分割不属于股利方式;发放股票股利之后,股东权益内部结构会发生变化,每股股票面值不变;股票分割之后,股东权益内部结构不会发生变化,每股股票面值降低。

5、甲公司是一家能源类上市公司,当年取得的利润在下年分配,2018年公司净利润为10000元,2019年分配现金般利3000万元。预计2019年净利润为12000元,2020年只投资一个新页目,总投资额为8000万元。

要求:

(1)如果甲公司采用固定股利政策,计算2019年净利润的股利支付率。

(2)如果甲公司采用固定股利支付率政策,计算2019年净利润的股利支付率。

(3)如果甲公司采用剩余股利政策,目标资本结构是负债:权益2:3,计算2019年净利润的股利支付率。

(4)如果甲公司采用低正常股利加额外股利政策,低正常股利为2000万元,额外股利为2019年净利润扣除低正常股利后余额的16%,计算2019年净利润的股利支付率。

(5)比较上述股利政策的优点和缺点。

参考解析:

(1)由于采用固定股利政策,则2019年支付的现金股利为3000万元。

2019年股利支付率=3000/12000×100%=25%

(2)2019年股利支付率=2018年股利支付率=3000/10000×100%=30%

(3)投资需要的权益资金=8000×3/5=4800(万元)

股利支付率=(12000-4800)/12000×100%=60%

(4)额外股利=(12000-2000)×16%=1600

股利支付率=(2000+1600)/12000×100%=30%

(5)①剩余股利政策

优点:保持理想的资本结构,加权平均资本成本最低。

缺点:受到当年盈利水平和未来投资规模影响,每年股利发放额不稳定。

②固定股利政策

优点:稳定的股利向市场传通着公司正第发展的信息,有利于树立公司良好形象,增强投资者对公司的信心,稳定股票的价格;稳定的股利有利于投资者安排股利收入和支出;股票市场受到多种因素影响,其中包括股东的心理状态和其他要求,稳定的股利可能要比降低股利或降低股利增长率对稳定股价更为有利。

缺点:股利的支付与盈余脱节,可能造成公司资金短缺;不能像剩余股利政那样保持较低的资本成本。

③固定股利支付率政策

优点:使股利与公司盈余紧密结合,以体现多盈多分、少盈少分、无盈不分的原则。

缺点:各年的股利变动较大,极易造成公司不稳定的感觉,对稳定股票价格不利。

④低正常加额外股利政策

优点:具有较大灵活性,有利于股东增强对公司的信心有利于股票价格稳定;可使那些依靠股利度日的股东每年至少可以得到虽然较低但比较稳定的股利收入,从而吸引住这部分股东。