2019年证券投资顾问章节考点(第六章)

来源 :中华考试网 2018-12-26

中第四部分 专项业务

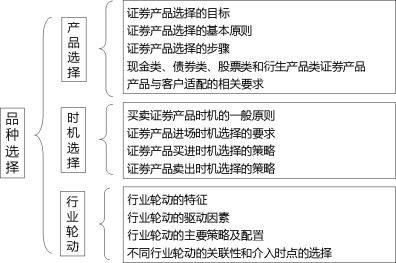

第六章 品种选择

本章主要内容包括产品选择、时机选择和行业轮动的基本理论。产品选择主要介绍了证券产品选择的目标、基本原则及步骤、现金类、债券类、股票类和衍生产品类证券产品的组成及基本特征、产品与客户适配的相关要求等内容;时机选择则主要包括买卖证券产品时机的一般原则、证券产品进场时机选择的要求、买进时机和卖出时机选择的策略等基本内容;行业轮动部分作为本章的了解内容,主要介绍了行业轮动的特征、驱动因素、主要策略及配置、不同行业轮动的关联性和介入时点的选择。

第一节 产品选择

一、证券产品选择的目标

1.本金保障

本金保障是指投资者通过投资保存资本或者资金的购买力。

2.资本增值

资本增值是指投资者通过投资工具,以期本金能迅速增长,使财富得以累积。

3.经常性收益

经常性收益是指投资者期待本金获得保障,且能定期获得一些经常性收益。

二、证券产品选择的基本原则

1.收益性原则

收益性原则是选择证券产品最基本的要求。一笔证券投资的收益等于利息、股息等当前收入与资本增值之和。

2.安全性原则

安全性原则是要保证证券投资的本金不受损失。

3.流动性原则

用收回证券投资本金的速度快慢来衡量流动性。证券的流动性强表明能够以较快的速度将证券兑换成货币,同时以货币计算的价值不受任何损失;证券的流动性弱,则转化为货币需要的时间就较长,支付的费用较多,甚至会遭受价格下跌的损失。

三、证券产品选择的步骤

1.确定投资策略

根据投资者对风险的态度,衡量其风险承受能力,决定投入的资金量,确定最终的证券产品种类。

2.了解证券产品的特性

投资者要广泛了解各种证券产品的期限、有无担保、收益高低、支付情况、风险大小等。

3.分析证券产品

运用基本分析、技术分析和组合理论对具体证券的真实价值、市场价格及价格涨跌趋势进行深入分析。

四、现金类、债券类、股票类和衍生产品类证券产品的组成及基本特征

1.现金类证券产品

现金类证券产品即货币型理财产品。

其基本特征为:①收益稳定;②安全性较高;③风险较小。

2.债券类证券产品

(1)组成

①政府债券

政府债券的发行主体是政府,中央政府发行的债券被称为“国债”,其主要用途是解决由政府投资的公共设施或重点建设项目的资金需要和弥补国家财政赤字。

②金融债券

金融债券的发行主体是银行或非银行金融机构。其目的为筹资用于某种特殊用途,改变本身的资产负债结构。

③公司债券

公司债券是公司依照法定程序发行、约定在一定期限还本付息的有价证券,发行主体是股份公司。其目的是为了满足经营需要。

(2)基本特征

①偿还性

偿还性是指债券有规定的偿还期限,债务人必须按期向债权人支付利息和偿还本金。

②流动性

流动性是指债券持有人可按需要和市场的实际状况,灵活地转让债券,以提前收回本金和实现投资收益。

③安全性

安全性是指债券持有人的收益相对稳定,不随发行者经营收益的变动而变动,并且可按期收回本金。

债券不能收回投资的风险有两种情况:

a.债务人不履行债务,即债务人不能按时足额按约定的利率支付利息或者偿还本金。

b.流通市场风险,即债券在市场上转让时因价格下跌而承受损失。

④收益性

收益性是指债券能为投资者带来一定的收入,其表现形式有三种:

a.利息收入,即债权人在持有债券期间按约定的条件分期、分次取得利息或者到期一次取得利息。

b.资本损益,即债权人到期收回的本金与买入债券或中途卖出债券与买入债券之间的价差收入。

c.再投资收益,即投资债券所获现金流量再投资的利息收入。

3.股票类证券产品

(1)组成

①普通股票

普通股票持有者享有股东的基本权利和义务,股利完全随公司盈利的高低而变化。在公司盈利和剩余财产的分配顺序上列在债权人和优先股票股东之后。

②优先股票

优先股票持有者的股东权利受到一定限制,股息率是固定的,在公司盈利和剩余财产的分配顺序上比普通股票股东享有优先权。

(2)基本特征

①收益性

收益性是指股票可以为持有人带来收益的特性。股票的收益来源可分成两类:

a.股份公司

其实现形式是公司派发的股息、红利,数量多少取决于股份公司的经营状况和盈利水平。

b.股票流通

当股票的市场价格高于买入价格时,卖出股票就可以赚取差价收益,即资本利得。

②风险性

风险性是指实际收益与预期收益之间的偏离。

③流动性

流动性是指在本金保持相对稳定、变现的交易成本很小的条件下,股票很容易变现的特性。

④永久性

永久性是指股票所载有权利的有效性是始终不变的。

⑤参与性

参与性是指股票持有人有权参与公司重大决策、出席股东大会、行使对公司经营决策的参与权的特性。

4.衍生产品类证券产品

(1)组成

①金融远期合约

金融远期合约是指交易双方在场外市场上通过协商,按约定价格(远期价格)在约定的未来日期(交割日)

买卖某种标的金融资产(或金融变量)的合约,主要包括远期利率协议、远期外汇合约和远期股票合约。

②金融期货

金融期货是指交易双方在集中的交易场所以公开竞价方式来进行的标准化金融期货合约的交易,主要包括货币期货、利率期货、股票指数期货和股票期货四种。

③金融期权

金融期权是指合约买方向卖方支付一定费用(称为 “期权费”或“期权价格”),在约定日期内享有按事先确定的价格向合约卖方买卖某种金融工具的权利的契约,包括现货期权和期货期权两大类。

④金融互换

金融互换是指两个或两个以上的当事人按共同商定的条件,在约定的时间内定期交换现金流的金融交易,主要包括货币互换、利率互换、股权互换、信用违约互换等。

⑤结构化金融衍生工具

结构化金融衍生工具是指利用基础金融衍生工具的结构化特性,通过相互结合开发设计出更多具有复杂特性的金融衍生产品。

(2)基本特征

①跨期性。跨期性是指金融衍生工具会影响交易者在未来一段时间内或未来某时间上的现金流。

②杠杆性。杠杆性是指金融衍生工具交易一般只需支付少量的保证金或权利金就可签订大额合约。

③联动性。联动性是指金融衍生工具的价值与基础产品或基础变量紧密联系、规则变动。

④不确定性或高风险性。不确定性是指金融衍生工具的交易后果取决于交易者对基础工具(变量)未来价格(数值)的预测和判断的准确程度。

五、产品与客户适配的相关要求

1.适当性的定义

《金融产品和服务零售领域的客户适当性》指出,适当性是指“金融中介机构所提供的金融产品或服务与客户的财务状况、投资目标、风险承受水平、财务需求、知识和经验之间的契合程度”。

2.适当性原则被忽视的原因

(1)投资者不一定能够掌握有关产品的充分信息;

(2)投资者因自身经验和知识的欠缺,即便掌握了充分的相关信息,也不一定能够评估产品的风险水平;

(3)投资者对自身的风险承受能力可能缺乏正确认知。

3.我国法律法规对适当性原则的规定

《证券公司投资者适当性制度指引》第二十四条规定,证券公司向客户销售的金融产品或提供的金融服务,应当符合以下要求:

(1)投资期限和品种符合客户的投资目标;

(2)风险等级符合客户的风险承受能力等级;

(3)客户签署风险揭示书,确认己充分理解金融产品或金融服务的风险。

第二节 时机选择

一、买卖证券产品时机的一般原则

(1)注意掌握先机,明白选股不如选时;

(2)抓住买进时机与卖出时机,牢记挫落是获利的契机,逢低买进、逢高卖出。

二、证券产品进场时机选择的要求

(1)进场时机的选择应结合证券市场环境;

(2)进场时机选择应当在构建投资组合的基础之上;

(3)选择进场时机需要积极的投资思维跟进;

(4)进场时机的选择应当制定合理的退出目标。

三、证券产品买进时机选择的策略

1.谷底买进战略

股价跌落谷底,而不容易回升时买进,这是股票投资的良机,

2.高价买进战略

高价买进战略是短期投资的一项策略。高价买进的战略若要成功,须具备三个条件:

(1)具有良好的展望股类;

(2)行情看涨;

(3)选择公司业绩良好的股类。

3.其他买进策略要点

(1)重大利多因素正在酝酿时买进;

(2)不确切的传言造成非理性下跌时买进;

(3)总体经济环境因素逐渐趋向有利的时候或政府正在拟定重大的激励措施时买进。

四、证券产品卖出时机选择的策略

(1)股票价格走势达到高峰,再也无力继续攀上时,应卖出股票;

(2)重大不利因素正在酝酿时应卖出股票;

(3)从高价跌落10%时应卖出股票。