2018证券从业资格考试金融市场基础知识章节考点:中介机构

来源 :中华考试网 2018-09-28

中(四)证券承销与保荐业务

1.证券承销是指证券公司代理证券发行人发行证券的行为。

2.证券承销业务可以采取代销或者包销方式。

3.向不特定对象发行的证券票面总值超过人民币5 000万元的,应当由承销团承销,承销团由主承销商和参与承销的证券公司组成。

(五)证券自营业务

1.证券自营业务是指证券公司以自己的名义,以自有资金或者依法筹集的资金,为本公司买卖在境内证券交易所上市交易的证券,在境内银行间市场交易的政府债券、国际开发机构人民币债券、央行票据、金融债券、短期融资券、公司债券、中期票据和企业债券,以及经中国证监会批准或者备案发行并在境内金融机构柜台交易的证券,以获取盈利的行为。

(六)证券资产管理业务

2.证券公司从事资产管理业务应当符合的条件

(1)应当获得证券监管部门批准的业务资格。

(3)资产管理业务人员具有证券从业资格,且无不良行为记录,其中具有3年以上证券自营、资产管理或者证券投资基金管理从业经历的人员不少于5人。

(4)公司具有良好的法人治理机构、完备的内部控制和风险管理制度。

3.证券公司为单一客户办理定向资产管理业务,应当与客户签订定向资产管理合同,通过该客户的账户为客户提供资产管理服务。

证券公司办理定向资产管理业务,接受单个客户的资产净值不得低于人民币100万元。证券公司可以在规定的最低限额的基础上,提高本公司客户委托资产净值的最低限额。

4.证券公司为多个客户办理集合资产管理业务,应当设立集合资产管理计划并担任集合资产管理计划管理人,与客户签订集合资产管理合同,将客户资产交由具有客户交易结算资金法人存管业务资格的商业银行或者中国证监会认可的其他机构进行托管,通过专门账户为客户提供资产管理服务。

(1)集合资产管理业务的特点是:

(2)参与集合资产管理计划的客户不得转让其所拥有的份额,但是法律、行政法规另有规定的除外。

(3)证券公司办理集合资产管理业务,只能接受货币资金形式的资产。

(4)证券公司设立限定性集合资产管理计划的,接受单个客户的资金数额不得低于人民币5万元;设立非限定性集合资产管理计划的,接受单个客户的资金数额不得低于人民币10万元。

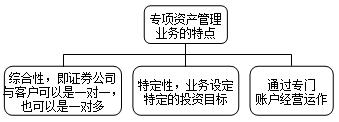

5.证券公司为客户办理特定目的的专项资产管理业务,应当签订专项资产管理合同,针对客户的特殊要求和资产的具体情况,设定特定投资目标,通过专门账户为客户提供资产管理业务。

(七)融资融券业务

1.融资融券业务是指向客户出借资金供其买入上市证券或者出借上市证券供其卖出,并收取担保物的经营活动。

2.证券公司申请融资融券业务资格,应当具备的条件:

(1)经营证券经纪业务已满3年;

(2)公司治理健全,内部控制有效,能有效识别、控制和防范业务经营风险和内部管理风险;

(3)公司及其董事、监事、高级管理人员最近2年内未因违法违规经营受到行政处罚和刑事处罚,且不存在因涉嫌违法违规正被证监会立案调查或者正处于整改期间的情形;

(4)财务状况良好,最近2年各项风险控制指标持续符合规定,注册资本和净资本符合增加融资融券业务后的规定;

(5)客户资产安全、完整,客户交易结算资金第三方存管有效实施,客户资料完整真实;

(6)已建立完善的客户投诉处理机制,能够及时、妥善处理与客户之间的纠纷;

(7)信息系统安全稳定运行,最近1年未发生因公司管理问题导致的重大事故,融资融券业务技术系统已通过证券交易所、证券登记结算机构组织的测试;

(8)有足够负责融资融券业务的高级管理人员和适当数量的专业人员,融资融券业务方案和内部管理制度已通过中国证券业协会组织的专业评价;

(9)中国证监会规定的其他条件。

3.融资融券业务的账户体系

证券公司经营融资融券业务,应当以自己的名义,在证券登记结算机构、商业银行分别开立账户。

4.融资融券业务客户的申请、征信与选择

(1)客户的申请

由客户本人向证券公司营业部提出申请。

(2)客户征信调查

(3)客户的选择标准

①从事证券交易时间:要求客户在申请开展融资融券业务的证券公司所属营业部开设普通证券账户并从事交易满半年以上。

②账户状态:客户开户手续齐全、资料完备,资金账户与证券账户对应关系清晰,交易结算状态良好。

③信誉状况:客户信誉良好,无重大违约记录。

④资产状况:具有符合要求的担保品和较强的还款能力。

⑤投资风格及业绩:投资风格稳健,无重大失误和损失,有一定的风险承受能力。

⑥关联关系:非证券公司股东或关联人。

5.融资融券业务合同

(1)证券公司在向客户融资融券前,应当与其签订载入中国证券协会规定的必备条款的融资融券业务合同。合同应由证券公司统一制定、保管和与客户签订。

(2)客户只能与1家证券公司签订融资融券合同,向1家证券公司融入资金和证券。

6.证券公司对客户融资融券的保证金比例不得低于50%,期限不超过6个月。

7.融资融券交易的一般规则

(1)证券公司接受客户融资融券交易委托,应当按照交易所规定的格式申报。

(2)融资买入、融券卖出的申报数量应当为100股(份)或其整数倍。

(3)融券卖出的申报价格不得低于该证券的最新成交价;当天没有产生成交的,申报价格不得低于其前收盘价。

客户应当在与证券公司签订《融资融券合同》时,向证券公司申报其本人及关联人持有的全部证券账户。客户融券期间,其本人或关联人卖出与所融入证券相同的证券的,客户应当自该事实发生之日起3个交易日内向证券公司申报。

(4)客户融资买入证券后,可通过卖券还款或直接还款的方式向证券公司偿还融入资金。

(5)客户融券卖出后,可通过买券还券或直接还券的方式向证券公司偿还融入证券。

(6)客户卖出信用证券账户内证券所得价款,须先偿还其融资欠款。

(7)未了结相关融券交易前,客户融券卖出所得价款除买券还券外不得他用。

(8)客户信用证券账户不得买入或转入除担保物和交易所规定标的证券范围以外的证券,不得用于从事交易所债券回购交易。

(9)客户未能按期交足担保物或者到期未偿还融资融券债务的,证券公司应当根据约定采取强制平仓措施,处分客户担保物,不足部分可以向客户追索。

(10)证券公司根据与客户的约定采取强制平仓措施的,应按照证券交易所规定的格式申报强制平仓指令。

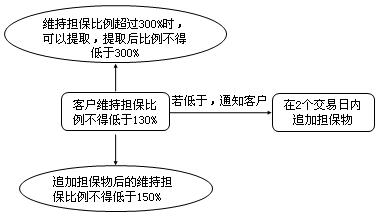

8.融资融券保证金比例

融资保证金比例=保证金/(融资买入证券数量×买入价格)×100%

融券保证金比例=保证金/(融券卖出证券数量×卖出价格)×100%