2016中级会计师考试《财务管理》考点:第六章第四节

来源 :考试网 2016-06-28

中第四节 证券投资管理

证券投资的对象是金融资产,金融资产是一种以凭证、票据或者合同合约形式存在的权利性资产,如股票、债权及其衍生证券。

一、证券资产的特点

(1)价值虚拟性;

(2)可分割性;

(3)持有目的多元性;

(4)强流动性;

(5)高风险性。

二、证券投资的目的

(1)分散资金投向,降低投资风险;

(2)利用闲置资金,增加企业收益;

(3)稳定客户关系,保障生产经营;

(4)提高资产的流动性,增强偿债能力。

三、证券资产投资的风险

(一)系统性风险

系统性风险影响资本市场上的所有证券,无法通过投资多元化的组合而加以避免,也称为不可分散风险。系统性风险包括:

(1)价格风险:是指由于市场利率上升,而使证券资产价格普遍下跌的可能性。

(2)再投资风险:是指由于市场利率下降而造成的无法通过再投资而实现预期收益的可能性。

(3)购买力风险:是指由于通货膨胀而使货币购买力下降的可能性。

(二)非系统性风险

非系统性风险可以通过持有证券资产的多元化来抵销,也称为可分散风险。非系统性风险是公司特有 风险,从公司内部管理的角度考察,公司特有风险的主要表现形式是公司经营风险和财务风险。从公司外部的证券资产市场的角度考察,公司经营和财务风险的特征 无法明确区分,公司特有风险是以违约风险、变现风险、破产风险等形式表现出来的。

(1)违约风险:是指证券资产发行者无法按时兑付证券资产利息和偿还本金的可能性。

(2)变现风险:变现风险是证券资产持有者无法在市场上以正常的价格平仓出货的可能性。

(3)破产风险:是在证券资产发行者破产清算时投资者无法收回应得权益的可能性。

四、债券投资

(一)债券要素

(1)债券面值;

(2)债券票面利率;

(3)债券到期日。

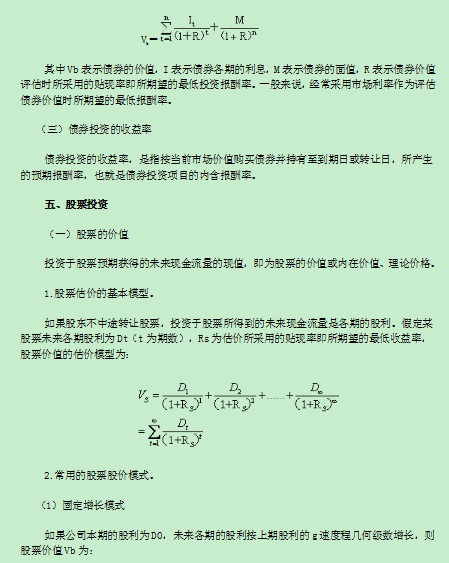

(二)债券的价值

将在债券投资上未来收取的利息和收回的本金折为现值,即可得到债券的内在价值。债券的内在价值也称为债券的理论价格,只有债券价值大于其购买价格时,该债券才值得投资。影响债券价值的因素主要有债券的期限、债券的面值、票面利率和所采用的贴现率等因素。

典型的债权类型,是有固定的票面利率、每期支付利息、到期归还本金的债券,这种债权模式下债券价值计量的基本模型是: