2018年中级审计师考试《财务管理》章节讲解:流动负债管理

来源 :中华考试网 2017-11-26

中第三节 流动负债管理

一、短期银行借款

常见的短期借款包括信用借款、担保借款、票据贴现。

(一)信用借款

信用借款:企业不利用抵押品而仅凭自身信用所获得的银行短期借款,包括临时借款和周转性信贷。

1.周转信贷协定——短期和长期借款的性质

周转信贷协定是银行具有法律义务地承诺提供不超过某一最高限额的贷款协定。在协定的有效期内,只要企业借款总额未超过最高限额(授信额度),银行必须满足企业任何时候提出的借款要求。企业享用周转信贷协定,通常要就贷款限额的未使用部分付给银行一笔承诺费用。

【公式】未使用部分×承诺费率

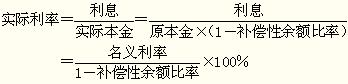

2.补偿性余额:借款企业在银行中保持按贷款限额或实际借用额一定百分比的最低存款余额。对于借款企业来讲,补偿性余额提高了借款的实际利率。

(二)担保借款

1.保证借款:由第三人承诺,在借款人不能偿还借款时,按约定承担一般保证责任或连带责任而取得的借款。

2.抵押借款:动产+不动产

3.质押借款:动产+权利(①汇票、支票、本票、债券、存款单、仓单、提单;②依法可以转让的股份、股票;③依法可以转让的商标专用权,专利权、著作权中的财产权;④依法可以质押的其他权利)。

(三)票据贴现

票据贴现是收款人或持票人将未到期的银行承兑汇票或商业承兑汇票向银行申请贴现,银行按票面金额扣除贴现利息后将余款支付给收款人的一种借贷行为。——手续简单、速度快

二、商业信用

商业信用是企业在商品购销活动过程中因延期付款或预收货款而形成的借贷关系,它是由商品交易中货与钱在时间与空间上的分离而形成的企业间的直接信用行为。

(一)商业信用的形式

商业信用包括应付账款、应付票据、预收货款等形式。

(二)商业信用管理

商业信用管理集中体现在应付账款管理上。

1.商业信用筹资量的影响因素:

(1)信用额度——同向

(2)允许按发票面额付款的最迟期限——同向

(3)现金折扣期;

(4)现金折扣率等因素。

2.现金折扣的三种情况:

(1)享受现金折扣:企业可获得最长为现金折扣期的免费资金,并取得相应的折扣收益,其免费信用额度为扣除现金折扣后的净购价。

(2)在信用期内付款但不享受折扣:企业可获得最长为信用期的免费资金,其信用额度为商品总购价;但由于放弃现金折扣,从而增加相应的机会成本。

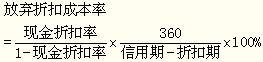

(3)逾期支付:放弃折扣的机会成本率更低

3.公式:如果能以低于放弃折扣的成本的利率借入资金,便应在现金折扣期内用借入的资金支付货款,享受现金折扣。反之不享受折扣。

(三)商业信用筹资的优缺点

1.优点:自发筹资、资金使用方式无约束、低成本

2.缺点:期限短、支付压力大

三、短期融资券

(一)发行额度、期限与利率的规定

1.待偿还的短期融资券余额不得超过净资产的40%。

2.期限最多365天。

3.利率由企业和承销机构确定。

(二)短期融资债券的发行方式

承销商代销和发行人直接销售。企业不得自行销售。

(三)短期融资债券筹资的优缺点

1.优点:

(1)成本较低:短期融资券的利率加上发行成本一般低于同期银行贷款利率。

(2)筹资金额较大:我国制度规定待偿还融资券余额不超过企业净资产的40%,使企业可以筹集大量资金。

2.缺点:发行期限短,筹资风险大。